目次

・主な費用

売買代金(買主)

買主は手付金を入れた契約の場合は契約時に手付金を売主に支払い、物件引渡時に残代金を売主へ支払います。

また、手付金を入れないで売買代金全額を契約時に支払い、即時物件引渡しを受ける場合もあります。

契約書貼付収入印紙代(売主・買主)

売買契約書は課税文書のため収入印紙の貼付が必要です。

一般的に、売買契約書は正本とそのコピーを1通ずつ作成してコピーを売主が、正本を買主が所持します。

その場合は正本に収入印紙を貼付し、売主と買主が折半して費用負担します。

また、売主が法人の場合など正本を2通作成することがあります。その場合は売主と買主がそれぞれの印紙代を負担します。

収入印紙は仲介業者が準備し、契約時または物件引渡時に売主・買主に請求します。

固定資産税、都市計画税清算金(買主)

固定資産税、都市計画税については各年1月1日に所有している所有者が支払義務を負います。

買主は、所有者が変わった時点で、物件引渡日から12月31日までの税相当額を日割計算してこれを売主に支払います。

(区分所有や一棟マンション等)月額諸費用の精算金(売主・買主)

区分所有建物はほとんどが管理組合に対し管理費や修繕積立金、町内会費などの諸経費を、一棟マンションなどでは共用部の光熱水費などの諸経費を所有者が支払っています。

買主は、所有者が変わった時点で物件引渡日から当該月末日までの諸経費を日割計算してこれを売主に支払います。

口座振替のタイミングによっては先付け2ヶ月分の支払いが必要になることもありますので確認が必要です。

また、収益物件の場合は借主から受け取っている賃料等の収入を、売主は所有者が変わった時点で物件引渡日から当該月末日までの日割計算をしてこれを買主に支払います。

領収書印紙代(売主・買主)

売主は、買主から受け取った売買代金や諸経費の精算金の領収書を発行します。

領収書は課税文書のため、額面にあわせ収入印紙の貼付が必要です。

また、収益物件の場合は売主から賃料等の収入の清算金を受け取りますのでその領収書の発行が必要になり、額面にあわせた収入印紙の貼付が必要です。

媒介報酬(仲介手数料)(売主・買主)

媒介報酬(仲介手数料)については、宅地建物取引業法にその上限が定められています。

上限額の算出方法は売買代金の3%+6万円+消費税と聞いたことはありませんか?

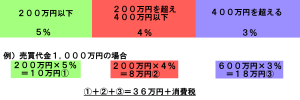

売買代金を以下の割合に当てはめて計算します。

200万円以下の金額 …100分の5

200万円を超え400万円以下の金額 …100分の4

400万円を超える金額 …100分の3

たとえば、売買代金が1,000万円だった場合は

200万円に対し100分の5、200万円を超え400万円までの200万円に対し100分の4、400万円を超えた600万円に対し100分の3を乗じてさらに消費税を加えて算出します。

売買代金が400万円を超える場合は「売買代金の3%+6万円+消費税」と同額になるので、より簡単に出せる数式として一般に広がったのです。

司法書士報酬と所有権移転登録免許税など(売主・買主)

所有権移転手続きを司法書士に依頼する場合は司法書士報酬とあわせて請求されることが多い登録免許税ですが、 所有権移転登記にかかる登録免許税は不動産がある市町村が発行する評価証明書などに記載される「評価額」をもとに算出されます。

その他、銀行融資などを利用する場合は抵当権設定などが必要なためその登記費用もかかります。

また、売主は不動産の所有権登記に変更がなければ司法書士に依頼することがないのですが、登記上の住所や結婚などにより氏名に変更がある場合や、抵当権の抹消登記手続きなどがある場合には所有権移転前に変更登記が必要です。

その場合はご本人が手続きすることも可能ですが、多くは司法書士に登記手続きを委任して進めます。

弊社から司法書士を紹介することもできますのでまずはお見積もりからご相談ください。

不動産の譲渡所得にかかる所得税(売主)

不動産の売買代金から、「取得費」「譲渡費用」「特別控除」などを差し引いた金額がその年度の所得として計上されます。

取得したときの費用がわかる書類(売買契約書や領収書、経理帳簿など)の準備が必要になります。

詳細につきましては各税務署にお問い合わせ下さい。

不動産取得税(買主)

不動産の引渡しを受け、所有権移転登記が完了してから数ヶ月後に不動産のある市町村から納税通知書が届きます。

不動産取得税は手続きを行うことによって軽減措置などがありますので、該当するのか確認が必要です。

詳細につきましては各税務署にお問い合わせ下さい。